逾期申报个税:必然面临罚款?理解处罚政策和应对策略

导语:在税收征管中个人所得税的申报与缴纳是每个纳税人的法定义务。由于各种起因部分纳税人可能存在出现逾期申报个税的情况。那么个税逾期申报是不是一定会被处罚呢?本文将为您详细解析个税逾期申报的处罚政策及其对企业的作用并提供相应的应对策略。

一、个税逾期申报一定会被处罚吗?

1. 个税逾期申报的定义

个税逾期申报是指纳税人在规定的申报期限内未遵循规定办理个人所得税申报手续的表现。依据我国税收法律法规,个人所得税的申报期限为次月15日前。

2. 个税逾期申报的处罚规定

按照《人民税收征收管理法》及其实细则个税逾期申报的处罚规定如下:

(1)逾期申报不满30日的,由税务机关责令改正,可处2000元以下的罚款。

(2)逾期申报超过30日的,由税务机关责令改正,可以处2000元以上1万元以下的罚款。

(3)情节严重的,可以处1万元以上5万元以下的罚款。

3. 个税逾期申报不一定必然面临罚款

虽然个税逾期申报存在被处罚的风险,但并不意味着一定会被罚款。税务机关在应对个税逾期申报案件时,会按照具体情况来决定是否给予处罚。以下情况可能存在作用税务机关的处罚决定:

(1)首次逾期申报:对首次逾期申报的纳税人,税务机关有可能给予警告或责令改正,而不一定直接实行罚款。

(2)合理理由:假使纳税人可以提供合理理由说明逾期申报的起因,如生病、出差等特殊情况,税务机关或会考虑免于处罚。

(3)积极配合:倘使纳税人在税务机关发现逾期申报后,积极配合补报税款,并主动缴纳滞纳金,税务机关可能将会减轻或免于处罚。

二、个税逾期申报对企业有什么影响?

1. 影响企业信誉

个税逾期申报或会影响企业的信誉,给合作伙伴、客户等留下不良印象,对企业形象造成负面影响。

2. 增加税收风险

个税逾期申报可能存在引发企业面临更高的税收风险,税务机关或会对企业实更为严格的税务检查,甚至引发其他税务难题。

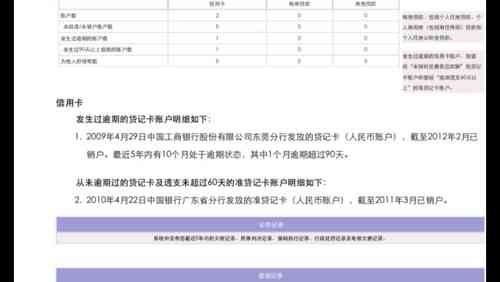

3. 影响企业纳税信用

个税逾期申报可能将会影响企业的纳税信用减少企业在税务机关的信用等级进而影响企业在税收优、信贷等方面的待遇。

三、应对策略

1. 加强税务知识普及

企业应加强税务知识的普及升级员工对税收法律法规的认识,确信个人所得税申报的及时性和准确性。

2. 建立内部管理制度

企业应建立健全内部管理制度,规范个人所得税的申报和缴纳流程,保证个税申报的及时性和合规性。

3. 及时沟通协调

在遇到特殊情况致使个税逾期申报时企业应主动与税务机关沟通,说明原因,争取税务机关的理解和支持。

4. 积极配合补报税款

一旦发现个税逾期申报,企业应积极配合税务机关补报税款,主动缴纳滞纳金,争取减轻或免于处罚。

个税逾期申报不一定必然面临罚款,但企业仍需高度重视个税申报的合规性。通过加强税务知识普及、建立内部管理制度、及时沟通协调以及积极配合补报税款等应对策略,企业可有效减少个税逾期申报的风险,维护企业合法权益。

分享

分享

放心借逾期一天会上吗:亲身经历与影响解答

放心借逾期一天会上吗:亲身经历与影响解答