次贷人记录与正常贷款人在贷款审批进展中可能存在一定的区别。正常贷款人的信用记录多数情况下较好,这意味着他们在过去的金融活动中表现得更加可靠和稳定。而次贷人的信用记录可能因为他们申请的贷款类型、还款能力等因素而相对较差。 在审批次贷人的贷款申请时,银行或金融机构可能存在更加关注他们的还款能力和抵押物的价值,以保证贷款的风险处于可控范围内。同时次贷人的利率可能存在相对正常贷款人更高,以弥补其信用风险带来的潜在损失。次贷人记录与正常贷款人在贷款审批期间的主要区别在于对风险的评估和管理。

买房贷款主贷人和次贷人有什么区别

买房贷款主贷人和次贷人有什么区别

在购买房屋时,多人选择通过贷款来实现他们的梦想。贷款一般由主贷人和次贷人共同承担。虽然两者都是在贷款进展中发挥要紧作用的角色,但它们在权利和责任方面有着明显的区别。在这篇文章中,咱们将详细讨论买房贷款主贷人和次贷人之间的区别。

让咱们对这两个术语实简单的解释。主贷人是贷款文件中明确列出的之一请求还款的人。往往情况下,主贷人是购房者本人,负责还款并享有贷款的权益。而次贷人则是在主贷人无力偿还贷款时,才会承担责任的人。次贷人一般是主贷人的担保人或共同借款人,以保障贷款可以得到顺利偿付。

主贷人和次贷人在贷款责任方面的区别是显而易见的。主贷人是贷款文件中的主要承担责任的一方,倘使贷款出现逾期或违约情况,主贷人将首当其冲地承担责任。而次贷人在这方面的责任较轻只有在主贷人无法履行职责时才会承担部分责任。

主贷人和次贷人在贷款利益方面也有不同。主贷人是贷款的直接受益者,享有贷款所带来的房屋所有权和增值权益。而次贷人往往只是作为担保人的身份出现不会直接享有房屋权益,但会在主贷人无法偿还贷款时承担一定责任。

让我们通过一个实例对于明主贷人和次贷人的区别。假设某人购买了一套房屋,并通过贷款办法支付购房款项。该人自身作为主贷人,贷款文件中明确规定了还款责任和权益。他的亲作为次贷人,在文件中则被列为担保人。在偿还贷款进展中,倘使主贷人无法准时还款,那么次贷人将需要履行担保责任以确信贷款能够继续偿付。

买房贷款主贷人和次贷人之间存在着明显的区别,包含责任、权益和地位等方面。购房者在选择贷款办法和确定主次贷人时,理应理性分析和评估,以保证本身的权益和财务安全。

次贷人有逾期记录能够贷款

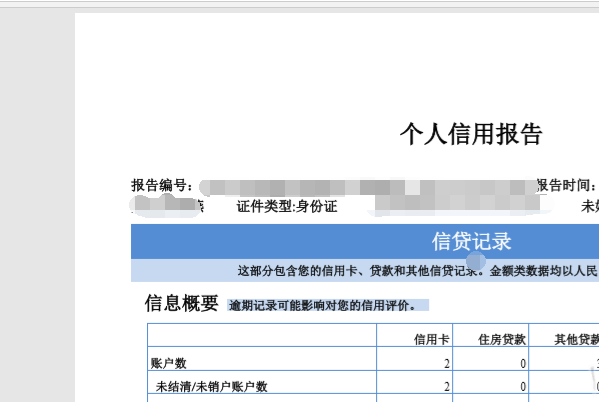

次贷人指的是曾经因为还款难题或信用记录不良而被银行拒绝贷款的客户。他们可能有逾期记录即在过去的贷款中逾期偿还或未能全额偿还贷款的记录。但是有逾期记录的次贷人仍然能够有机会获得贷款,尽管这对他们对于有可能更有挑战性。

银行或其他贷款机构更倾向于信用记录良好的申请人,因为他们认为这些申请人更可靠,更有可能按期还款。有逾期记录的次贷人仍然有机会证明他们是可信的借款人。一种形式是尽力改善信用记录例如确信在贷款申请前及时偿还所有债务,并遵守信用合同条款。这样做能够显示次贷人的还款能力和意愿从而增加重新获得贷款的机会。

次贷人可能需要提供其他证据来支持他们的贷款申请。这可涵稳定的就业情况、额外的收入来源、拥有有价值的资产或提供担保等。这些证据能够增加贷款机构对次贷人还款能力和偿还意愿的信心。

次贷人可寻求非传统的贷款机构,如非银行金融机构或网络贷款平台。这些机构可能更愿意考虑有逾期记录的申请人,因为它们对风险有不同的承受能力和借贷标准。在选择这些机构时次贷人仍然需要小心谨,保障选择可靠和合法的机构。

虽然有逾期记录的次贷人贷款的难度较大,但他们仍然有机会获得贷款。通过改善信用记录,提供其他证据支持贷款申请,或寻求非传统的贷款机构次贷人可增加成功贷款的机会。无论怎么样,次贷人应该理性评估本身的还款能力,并保证能够按期偿还贷款以避免再次陷入逾期困境。

分享

分享

美团分期还款协商:操作步骤与现状解析

美团分期还款协商:操作步骤与现状解析