税务逾期未申报是指纳税人在规定的纳税申报期满后仍未依照法定程序实纳税申报的表现。依照相关法规税务逾期未申报将面临一定的处罚。具体作用涵罚款、利息、滞纳金等经济损失同时还可能致使企业信用受损影响企业的日常经营活动。为了避免这些不良影响企业和个人应该加强对税收法规的学保证在规定的时间内完成纳税申报遵守税收法规维护和社会的利益。

税务逾期未申报处罚影响信用吗

税务逾期未申报处罚影响信用吗

对若干税务疑惑或会引发的债务难题多人都存在一定程度的担忧。其中,税务逾期未申报或会带来巨大的处罚金额,甚至对个人或企业的信用记录造成不良影响。本文将通过分析疑问的起因和应对方案,帮助使用者顺利渡过这一难关。

让咱们从税务逾期未申报的起因开始。税务逾期未申报一般是由以下几个因素引起的:

1. 知识不足:个人或企业对所需申报的税务规定理解不足,引发错过了递交申报的截止日期。这可能是由于缺乏相关经验、不熟悉税法规定,或未有仔细阅读相关申报细则所致。

2. 纳税意识淡薄:个别人或企业对纳税义务缺乏足够的认识和重视,把遵守税务法规放在次要位置。这有可能引发对递交申报的截止日期缺乏及时的关注和应对。

3. 资金压力:某些个人或企业可能面临财务困难,无法及时缴纳税款,因而也木有积极关注递交申报的截止日期。

无论是哪种起因引发的税务逾期未申报其对个人或企业的不利后续影响一般都涵以下几点:

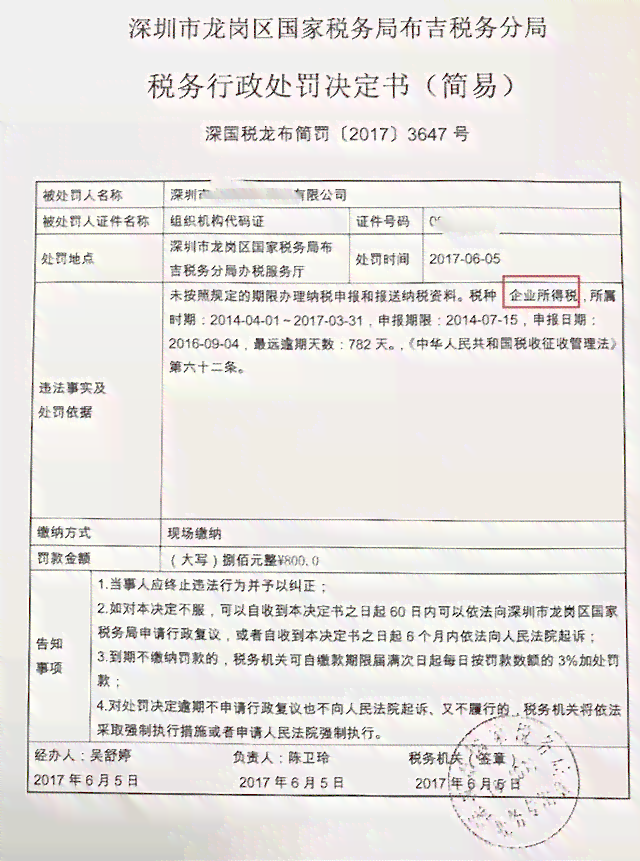

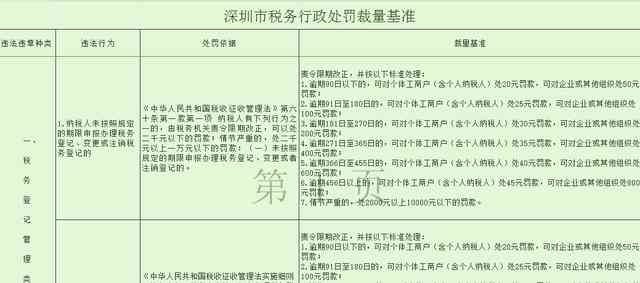

1. 处罚金额:税务逾期未申报一般会引发罚款。按照个人或企业的纳税等级和逾期时间的长短,罚款金额可能存在相差很大但多数情况下会远超过正常申报所需支付的税款。

2. 利息和滞纳金:除了罚款外税务逾期未申报还可能产生利息和滞纳金。这些费用多数情况下是依据逾期时间和未申报税款的金额计算的,并会进一步增加个人或企业的负担。

3. 不良信用记录:税务逾期未申报对个人或企业的信用记录也会产生负面影响。一旦纳税人的信用记录受损,将会给未来的借贷、经营和金融活动带来一系列的不便和限制。

那么面对这些难题,咱们应怎样去应对呢?以下是若干帮助您渡过难关的应对方案:

1. 加强纳税意识:作为一个纳税人,理解税法规定并严格依照须要申报纳税是非常必不可少的。可通过参加相关的培训课程、咨询专业人士或亲自阅读相关法规来升级纳税意识,避免因为知识不足而出现难题。

2. 建立税务提醒机制:利用手机应用、日历或其他提醒工具设置提醒以保障记住递交申报的截止日期。及时提醒与缴纳税款将有助于避免逾期未申报的疑惑。

3. 寻求专业帮助:对对税务规定不够熟悉的个人或企业对于,寻求专业债务规划师或会计师的帮助是明智的选择。他们可以提供及时准确的税务指导,并确信您不会因为疏忽而遭受不必要的罚款和处罚。

4. 申请期或分期付款:在某些特殊情况下,纳税人可向税务机关申请期缴纳税款或分期付款。这将使他们能够在特定时间内缓解资金压力并避免逾期未申报所带来的难题。

税务逾期未申报会对个人或企业的信用记录和财务状况产生不良影响。通过加强纳税意识、建立提醒机制、寻求专业帮助和灵活应对税务疑问我们能够帮助客户渡过这一困境,避免不必要的处罚和信用记录损失。在面对税务难题时,合理的债务规划和维护完善的信用记录是关键,也是建立长期财务健的基础。

税务逾期申报首次违反不罚是怎么规定的

税务逾期申报首次违反不罚是怎么样规定的?

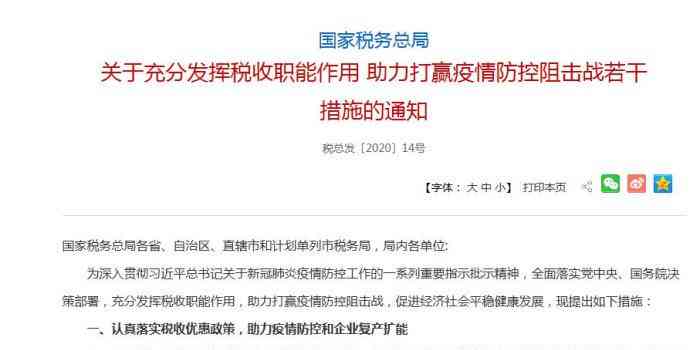

随着税收管理的日趋严格,每个纳税人都理应按期申报和缴纳税款。有时候由于各种原因,个人或企业也会错过税务申报截止日期。针对这类情况,税务部门制定了部分规定,其中之一就是首次违反税务逾期申报不会被罚款。

我们需要明确什么是税务逾期申报。税务逾期申报是指纳税人未依照规定的时间限制和程序,将纳税申报资料提交给税务部门,或未按期缴纳税款。对于个人纳税人而言,最常见的税务逾期申报就是个人所得税的申报与缴纳。

依照税收管理的法律法规,针对首次违反税务逾期申报的情况并不存在明确罚款的规定。这是出于部分考虑和原因。

税务逾期申报是一种违规行为,但并非故意违规。个人或企业可能因为各种原因,如遗忘、时间紧迫、健疑问等无法在规定时间内完成申报。对于这些无恶意的首次违反者,税务部门并不期望使其负担更重。

对于首次违反税务逾期申报的纳税人,税务部门更加注重的是教育和引导的作用。通过不罚款的政策,税务部门可提醒纳税人及时履行纳税义务,并帮助他们理解纳税程序和请求。这类途径能够促使纳税人加强自身对税务的重视,减少未来的违规行为。

首次违反税务逾期申报不罚款的规定并不意味着完全不存在影响。税务部门对于这类情况常常会给出以下解决措:

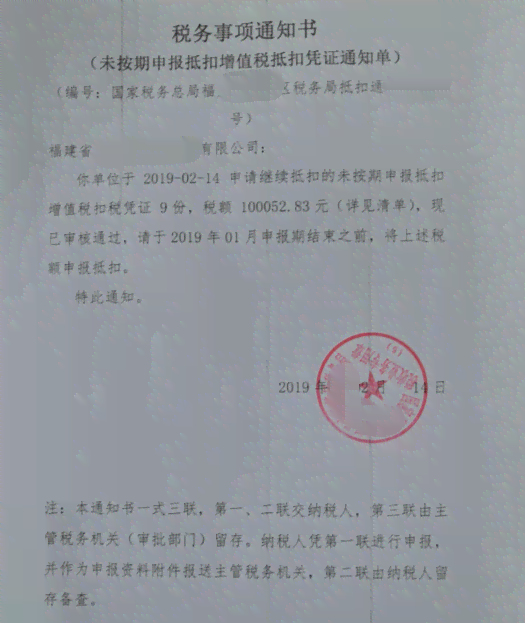

1. 提醒和警示:税务部门会通知违反申报截止日期的纳税人,提醒他们及时补正申报和缴纳税款,并告知他们关于税务申报的相关规定。

2. 漏报补正:纳税人能够依照相关规定,及时补正漏报的申报表和缴纳漏报的税款。这样能够避免进一步的处罚和纳税疑问的累积。

3. 教育和指导:税务部门可能为首次违反税务逾期申报的纳税人提供税务培训、咨询和指导,帮助他们理解纳税程序,并防止类似违规行为的再次发生。

实际上,对于频繁违反税务逾期申报的纳税人,税务部门会选用更为严的处罚措,例如罚款、缴款或查封财产等。 对于每位纳税人而言,首次违反税务逾期申报的规定是一个机会,也是一个警示,提醒他们应该及时履行纳税义务,遵守税收管理的法律法规。

税务逾期申报首次违反不罚款是按照若干考虑和原因而规定的。这一政策旨在教育和引导纳税人避免违反纳税申报的规定,同时也提醒他们及时履行纳税义务。纳税人应该意识到,首次违反税务逾期申报并不等同于无结果,税务部门仍然会选用相应的应对措,并期待纳税人的积极合作。

山东电子税务局逾期申报怎么处罚

山东电子税务局针对逾期申报的处罚措如下:

1. 之一次逾期申报:一般情况下,首次逾期申报属于违规行为,税务局会视情节轻重选用以下措之一:a) 发送提醒通知,请求纳税人尽快补报税款;b) 给予警告,并请求纳税人在较短时间内补交税款。

2. 多次逾期申报:假若纳税人多次逾期申报,表明其违规行为较严重,税务局将依照情节选用进一步的处罚措包含但不限于以下几种:a) 按月计算逾期申报款项的滞纳金,滞纳金的计算公式为:应纳税款金额 × 逾期天数 × 日万分之五的滞纳金利率;b) 向纳税人发出责令改正通知书请求其迅速补交税款,并附加滞纳金;c) 给予纳税人行政处罚例如处以罚款等。

3. 恶意逾期申报:要是纳税人故意逾期申报或采用其他恶意行为,税务局将对其采用更严的处罚措,包含但不限于以下几种:a) 按月计算逾期申报款项的滞纳金,滞纳金的计算公式为:应纳税款金额 × 逾期天数 × 日万分之五的滞纳金利率;b) 向纳税人发出责令改正通知书,请求其迅速补交税款,并附加滞纳金;c) 给予纳税人行政处罚,例如处以罚款并公示,限制其参与招投标等。

4. 重大违法行为:倘若纳税人存在严重违法行为不仅逾期申报,还可能涉及其他违规操作,税务局将会移交给公安机关,实刑事调查,并依法追究其法律责任。

电子税务局对于逾期申报实处罚是依照纳税人的具体情况而定的,一般概括对于,逾期申报的处罚措涵发送提醒通知、给予警告、计算滞纳金、发出责令改正通知书以及行政处罚等。对于严重的违法行为,还可能涉及刑事调查和法律追究。 纳税人应该严格依照规定实纳税申报,遵守相关的税法法规,避免逾期申报和违规操作。

编辑:自甘堕落