一、引言

增值税作为我国税收体系中的必不可少组成部分对企业的财务管理和税收合规具有要紧意义。在实际操作期间企业有可能因为各种起因致使增值税逾期未交,从而产生滞纳金。本文将详细介绍增值税逾期滞纳金的会计解决方法与关注事项,帮助您全面解决账务困扰。

二、增值税逾期滞纳金的定义及计算方法

1. 定义

增值税逾期滞纳金是指企业在规定的时间内未依照规定缴纳增值税而产生的额外费用。按照《人民税收征收管理法》的规定逾期未缴纳增值税的企业,应按照规定的比例缴纳滞纳金。

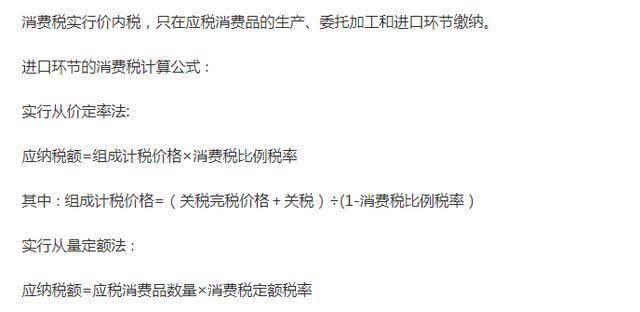

2. 计算方法

增值税逾期滞纳金的计算公式为:滞纳金 = 应纳税额 × 滞纳金率 × 滞纳天数。

其中,滞纳金率一般为0.05%,滞纳天数从逾期之日起至实际缴纳之日止。

三、增值税逾期滞纳金的会计解决方法

1. 计入营业外支出

企业在计算增值税逾期滞纳金时,应将其计入营业外支出。具体账务解决如下:

借:营业外支出——滞纳金

贷:应交税费——增值税滞纳金

2. 计入其他应付款

假使企业已经计算出增值税逾期滞纳金,但未支付,则应将其计入其他应付款。具体账务解决如下:

借:其他应付款——增值税滞纳金

贷:应交税费——增值税滞纳金

3. 支付滞纳金

当企业实际支付增值税逾期滞纳金时,应实行以下账务应对:

借:应交税费——增值税滞纳金

贷:银行存款(或其他货币资金)

四、增值税逾期滞纳金的会计应对留意事项

1. 及时调整账务

企业在发现增值税逾期疑惑时,应立即实行调整,避免产生更多的滞纳金。同时调整账务时,应关注遵循会计准则,保证账务解决的准确性。

2. 保留相关证据

企业在支付增值税逾期滞纳金时,应保留相关证据,如支付凭证、滞纳金计算单等,以备后续税务检查。

3. 关注税收政策变化

税收政策或会随时调整,企业在解决增值税逾期滞纳金时应留意关注政策变化,保证遵循最新的规定实账务应对。

4. 加强税收合规意识

企业应加强税收合规意识,严格依照税收法规实行操作,避免因逾期缴纳增值税而产生滞纳金。

五、案例分析

以下以一个案例而言明增值税逾期滞纳金的会计解决方法:

某企业因特殊情况,引发增值税逾期未交,逾期天数为30天,应纳税额为100万元。按照规定,该企业应缴纳的滞纳金为:

滞纳金 = 100万元 × 0.05% × 30天 = 15000元

具体账务解决如下:

(1)计入营业外支出:

借:营业外支出——滞纳金 15000元

贷:应交税费——增值税滞纳金 15000元

(2)支付滞纳金:

借:应交税费——增值税滞纳金 15000元

贷:银行存款 15000元

六、总结

增值税逾期滞纳金的会计解决方法与留意事项对于企业财务管理和税收合规具有必不可少意义。企业应加强税收合规意识,及时调整账务保留相关证据,关注政策变化以保障账务应对的准确性。本文通过对增值税逾期滞纳金的定义、计算方法、会计解决方法及留意事项的详细介绍期望能为您应对账务困扰提供帮助。在实际操作期间,企业还需结合自身实际情况实行具体分析,以保障税收合规。

编辑:撒月