本疑问介绍旨在分析小企业贷款逾期风险的分类矩阵以便更好地理解和评估小企业在贷款期间可能出现的逾期情况。通过对不同天数的逾期实行风险分类可帮助金融机构更准确地识别潜在的风险客户从而选用有效的措减少贷款逾期率保障金融市场的稳定和健发展。同时对企业和金融机构对于理解小企业贷款逾期风险的分类矩阵也有助于制定更为合理的贷款政策和风险控制策略。

小企业贷款天数风险分类矩阵,一笔信用贷款

小企业贷款天数风险分类矩阵,一笔信用贷款

随着经济的发展和市场的竞争日益激烈小企业往往需要通过贷款来获得业务发展所需的资金。贷款期间的天数风险是一个需要重视的疑惑。本文将结合小企业贷款天数风险分类矩阵和一笔信用贷款的情况对该难题实详细分析和阐述。

咱们需要熟悉小企业贷款天数风险分类矩阵的构成。该矩阵主要涵四个维度分别是还款能力、信用历、投资项目风险和监管政策风险。在每个维度中依照风险程度的不同,有不同级别的分类,一般分为低风险、中风险和高风险等级。

针对一笔信用贷款的情况,咱们可以具体分析该贷款的风险分类。对于还款能力,银行一般会通过申请人的月收入、债务负担等因素实评估。倘若申请人有稳定的收入来源,债务负担适中,那么其还款能力将被认为是较好的,属于低风险。而要是申请人的债务负担较大且不存在足够的稳定收入来偿还贷款,则属于高风险。

在信用历方面,申请人是不是有过往的还款记录也是评估风险的关键指标。要是申请人有良好的信用记录,以往的借贷表现都能按期还款那么其信用历将被认为是良好的,属于低风险。相反,要是申请人有逾期还款的记录,或是说有不良的信用历,那么将被视为高风险。

投资项目风险和监管政策风险也是作用贷款风险分类的关键因素。假若申请人的投资项目处于行业热门、市场需求旺的领域同时合相关政策规定那么其贷款风险将被认为是相对较低的。倘若申请人的投资项目面临市场风险或受到监管政策限制,那么其贷款风险将升高。

小企业贷款天数风险分类矩阵对于一笔信用贷款的风险评估非常关键。在贷款期间,申请人需要充分熟悉本人在四个维度上的情况,并积极采用措来减少风险。例如,提升自身的还款能力,保持良好的信用记录,选择具备市场前景的投资项目,并遵守相关监管政策。

同时银行在审批贷款时也需要依照天数风险分类矩阵,对申请人的风险实全面评估。银行可以选用不同的措,如调整贷款利率、增加担保需求等,以应对不同风险等级的贷款。这样可以保证银行的贷款风险控制在一定范围内,增强贷款的成功率。

小企业贷款天数风险分类矩阵对于贷款风险评估具有关键意义。理解该矩阵的构成和评估方法,有助于申请人和银行在贷款期间实全面的风险分析和控制。只有充分理解自身的风险情况,并采纳相应的措来减少风险,才能获得成功的贷款申请。

五级分类贷款哪些是逾期90天以上

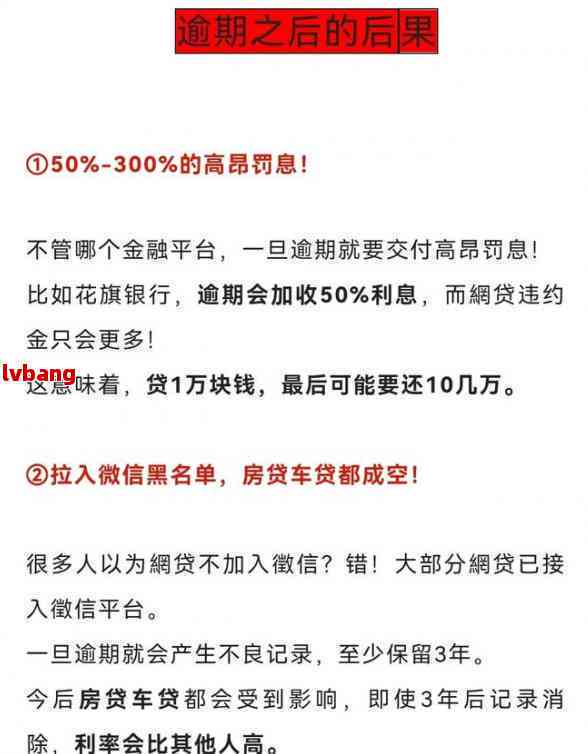

五级分类贷款是指银行在审核实并评估借款人的还款能力后将不同的贷款依照风险程度实行的分类管理。五级分类贷款涵正常类、关注类、次级类、可疑类和损失类。其中关注类、次级类、可疑类和损失类均属于逾期贷款。

关注类贷款是指在经营、财务状况、市场环境等方面出现若干难题,使得银行对借款人的偿还能力产生了担忧,但能正常偿还贷款利息和本金的贷款。一般情况下,关注类贷款发生后,银行需要选用若干预防性措来保证借款人能够按期还款,比如需求借款人提供担保或增加抵押物等。

次级类贷款是指借款人已经出现部分偿债困难,不能再依照原定还款条件准时偿还贷款本金和利息的贷款。银行在对次级类贷款实行管理时,往往会采用部分更为严格的措来需求借款人实还款比如减免利息、提供更长的还款期限等。

可疑类贷款是指银行对借款人的还款意愿产生了怀疑,认为借款人可能无法准时还款,并选择采用部分更为严的风险控制措的贷款。在此类情况下,银行常常会须要借款人提供担保物或加大对借款人的监程度,同时也可能采用法律手实。

损失类贷款是指银行已经确认无法收回本金和利息的贷款。损失类贷款一般发生在借款人破产、资不抵债或经营状况持续恶化无法挽回的情况下。在这类情况下,银行会将贷款列入损失,同时采用相关措来应对这笔损失。

逾期90天以上的贷款,多数情况下为次级类、可疑类和损失类贷款。这些贷款已经严重逾期,借款人无法按期偿还贷款本金和利息,银行的风险损失可能较大。

五级分类贷款中,关注类贷款属于较为轻微的逾期贷款,次级类贷款和可疑类贷款已经出现了较大的逾期难题,而损失类贷款则意味着银行已经确认无法收回本金和利息。对于银行对于,管理和这些逾期贷款是非常必不可少的,需要采用适当的风险控制和追偿手来更大限度地减少损失。

贫小额信贷逾期贷款风险分析

贫小额信贷是为促进农村经济发展和贫困人口脱贫而推出的一种金融服务形式。逾期贷款是指借款人在预约的还款期限内未能准时偿还贷款本金和利息的情况。逾期贷款风险分析在贫小额信贷领域具有关键意义能够帮助金融机构评估和控制风险,实现可持续的贫目标。

贫小额信贷逾期贷款风险分析需要从贷款需求和资金来源两个方面实行考虑。贫困地区的居民由于缺乏资金,往往对贷款需求量大,而资金来源有限。 金融机构需要评估借款人的贷款需求是不是真实且合理,并且对资金来源实行核实,以避免信贷资金被滥用或挪用。

贫小额信贷逾期贷款风险分析需要考虑借款人的还款能力和意愿。由于贫困地区居民的收入普遍较低,且缺乏稳定的就业机会,还款能力受到限制。 金融机构应该评估借款人的收入来源和稳定性合理确定贷款金额和期限,并确信借款人有能力按期还款。

还款意愿也是影响贫小额信贷逾期贷款的必不可少因素。在贫困地区,由于收入来源的不稳定性和农民经营收益波动较大,借款人可能存在较高的还款意愿风险。 金融机构需要采纳措,增强借款人的还款意愿,如加强借款人教育意识,建立良好的信贷记录体系,并及时与借款人沟通,理解其还款情况并提供咨询服务。

金融机构在贫小额信贷逾期贷款风险分析中还需要熟悉政策支持和行业环境。对贫小额信贷可能提供一定的政策支持,如税收优和贷款担保。而行业环境的变化也会对逾期贷款风险产生影响如农产品价格的波动、自然灾害等因素,都可能致使借款人无法准时还款。金融机构应该密切关注政策和环境的变化,及时调整和优化风险措。

贫小额信贷逾期贷款风险分析是保障金融机构风险控制和贫困人口脱贫的要紧工作。通过综合考虑贷款需求、资金来源、还款能力和意愿以及政策和行业环境等因素,金融机构可更好地识别和评估逾期贷款风险,并采纳相应措实行风险管理,确信贫小额信贷能够有效地支持农村经济发展和贫困人口的脱贫工作。

编辑:微为繁富